—

Récap’ des épisodes précédents:

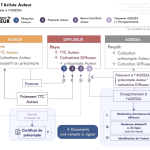

Photographe – Je suis photographe. On me demande des services photos et je vends certaines créations personnelles en tirage.

Déclaration – Pour être en règle rapidement, je dois me déclarer

- Artiste Photographe -> à l'[AGESSA + URSSAF]

ou - Auto-Entrepreneur Artisan Photographe -> à la [Chambre des Métiers et de l’Artisanat – CMA + Régime Social de Indépendants – RSI]

Activité – Je choisis d’être Artiste Photographe, malgré que cela implique une activité plutôt axée « Vente de tirages » et « Photographie destinées à la publication », m’empêchant de vendre des prestations de mariage etc…

Débuter l’activité – Je dois donc commencer par me déclarer socialement au centre URSSAF le plus proche au travers d’un formulaire P0 ou plutôt P0i, ou sur internet (ici puis ici).

Régime d’imposition – Je serai imposé au titre des Bénéfices Non Commerciaux – BNC.

Régime déclaratif (choix dans le formulaire):

-

Régime spécial B.N.C. oui Si non soumission à la TVA (Franchise en Base), Recettes < 32900€, CA < 42600€ Déclaration contrôlée oui Cas inverse au Régime spécial

« Les auteurs dont le chiffre d’affaires annuel est inférieur à 42 600 Euros sont dispensés de l’application de la TVA sur leurs ventes. » (source upp-a)

—

L’un des points à discuter est donc:

« Vais-je me soumettre volontairement à la Déclaration Contrôlée de la TVA ? »

—

Si je me soumet à la TVA

Pour et Contres

– Déclaration (mensuelle ou trimestrielle) en ligne sur impots.gouv ou sous format papier

– Je vais devoir effectuer des déclarations de la TVA à mon centre d’imposition (via le formulaire 3310 CA 3) à une fréquence plus ou moins élevée et selon un Régime Contrôlé Réel Normal ou Régime Réel Simplifié.

– Je dois facturer de la TVA à mes clients

+ Récupération de la TVA +

Je peux récupérer la TVA sur mes achats (voir plus bas le fonctionnement)

Fréquence de déclaration:

- Soit 1 fois/mois (de série ;)

- soit 1 fois/Trimestre (Option pour le dépôt de déclarations trimestrielles si le montant de TVA déclaré chaque année ne dépasse pas 4000€)

- soit 1 fois/an (il me semblait que c’était possible pour un montant faible, mais je n’en trouve plus trace)

Régime TVA:

- Franchise en base: pas de déclaration ni récupération de TVA (avec Régime Spécial BNC)

- Régime Réel Normal: déclarer la TVA réellement/exacte « perçue/collectée » (lors d’une vente) et la TVA « versée » (lors d’un achat) à chaque échéance (mois/trimestre)

- Régime Réel Simplifié: verser régulièrement un montant indicatif de TVA à l’administration étalonné sur un montant évalué par l’auteur lui-même selon certaines règles, puis régulariser la balance 1 fois/an.

Pour ma part, je coche

- BNC, car je suis Auteur Photographe,

- Déclaration contrôlée, car je souhaite me soumettre au régime de TVA (voir pourquoi plus bas)

- Réel normal, car je préfère déclarer le chiffre exact de TVA collectée/versée puis équilibrer les comptes lorsque je le souhaite et ne pas m’embêter avec une estimation contrainte et des versements réguliers

- Option pour le dépôt de déclarations trimestrielles, car je ne pense pas déclarer plus de 4000€ de TVA dans l’année, le cas échéant je le ferai savoir à l’administration.

—

Pourquoi choisir de se soumettre à la TVA pour « la récupérer sur ses achats » ?

—

Prenons un exemple: Je travaille pour un client BIDULE et estime ce travaille à 1000€

Si je ne suis pas soumis à TVA,

mon client paye 1000€, je touche 1000€ en Chiffre d’affaire (enlever les charges pour trouver les bénéfice, auquel on enlèvera aussi le taux d’imposition).

Si j’achète un matériel à 2000€ TTC, je paye 2000€ à la caisse et compte 2000€ en achat de matériel.

Si je suis soumis à la TVA,

j’applique le taux de TVA adéquat (cf plus bas) (disons 10%), mon client paye 1100€, je touche 1000€ en CA et collecte 100€ de TVA pour le compte de l’Etat.

Si j’achète un matériel à 2000€ TTC, je paye 2000€ à la caisse mais à la fin du mois/trimestre, je déclare à l’Etat avoir perçu 100€ de TVA pour son compte et avoir versé 200€ au titre de la TVA. L’Etat me dit alors « d’accord, on dit que l’on te doit 100€ ».

Le mois/trimestre suivant, disons que j’aurai collecté 50€ de TVA et rien acheté. A déclaration à l’échéance, l’Etat me dira « D’accord, on ne te doit plus que 50€ ».

Si je clôure mon activité, je suis en droit de demander à l’Etat de me verser 50€ !

En gros, si je décide de « me soumettre à la TVA », je la collecte pour l’Etat, et en échange lui ne me fait pas payer de TVA sur mes achats.

Quels que soient les montant dus à l’achat !

Je lui doit la TVA perçue (vente) et lui me doit la TVA que j’ai payé (achat) !

—

POINT1: Il est donc intéressant pour moi de me soumettre à la TVA si je pense avoir à régler plus de TVA lors de mes achats que ce que je vais devoir en facturer lors de mes ventes.

—

Il faudrait du coup acheter suffisamment de matériel pour égaler ou dépasser le montant de la TVA collectée

Posons

MTVA20 le CA des ventes à TVA 20%

MTVA10 le CA des ventes à TVA 10%

MTVA5,5 le CA des ventes à TVA 5,5%

Montant des achats >= MTVA20 + MTVA10/2 + MTVA5,5 * 1,1/4

Exemple:

Si tout au long de mon exercice j’achète pour 10 000€ de matériel (TVA 20%) et facture pour 10 000€ de services avec cession de droits (TVA 10%) + 5 000€ de ventes (TVA 20%), j’ai collecté 2000€ de TVA (10000×0,1 + 5000×0,2 = 2000) et en ai payé 2000€ (10000×0,2=2000). Je ne dois rien à l’Etat et lui non plus, j’ai juste servir d’intermédiaire pour permettre de collecter de la TVA. Opération blanche ?

Non, car j’ai du faire des papiers, et surtout, j’ai fait payer à mes clients cette TVA qui m’a servi à payer mon matériel.

Si je ne m’était pas soumis à la TVA, j’aurais payé 2000€ de plus mon matériel, mais qu’aurais-je pu facturer à mes clients ? Les mêmes montants ?

Si oui, j’aurai gagné 2000€ qui m’auraient permis de payer la TVA du matériel, opération quasi-blanche hormis les papiers de déclarations et le temps perdu.

Si non, je ne gagne pas ces 2000€ que je dois dépenser pour acheter mon matériel.

—

Alors dans quel cas vais-je pouvoir facturer au client un montant donné ?

—

Exemple:

Prenons le cas d’une photographie de portrait du Directeur de l’entreprise BIDULE pour leur site internet. Cession des droits pour diffusion, TVA à 10%.

Disons que le prix « normal » serait de 250€.

Cas 1, l’entreprise BIDULE est une Entreprise quelconque

Je facture 250 + 10% = 275€ TTC

L’entreprise s’en fiche, elle récupère la TVA, l’opération est blanche pour elle.

Cas 2, l’entreprise BIDULE est une Association ou une collectivité…

Je facture 250 + 10% = 275€ TTC

L’association BIDULE trouve ça un peu cher, un autre photographe lui a fait une offre à 250€. Je dois descendre mon tarif à 250€ TTC, dont 23€ de TVA, je touche 227€ !

Cas 3, BIDULE n’est pas une entreprise mais un Particuliers

Comme pour l’association, le particuliers ne récupère pas la TVA, ce qui compte pour lui c’est le tarif global, à 250€ !

-> Je perds encore 23€, sauf si j’arrive à lui vendre ma prestation plus cher: 275€

L’Etat est content, j’ai facturé de la TVA pour lui :D qu’il récupérera par mon intermédiaire !

—

POINT2: Pour moi, cette opération ne vaut donc le coup que si je pense

- Travailler surtout avec des entreprises (qui se fichent de la TVA)

- Récupérer plus de TVA (sur mes achats) que ce que je vais en facturer à des Particuliers/Association.

- Vendre mes prestations aux Particuliers/Association 10% à 20% au dessus du prix « du marché »

(en tout cas certainement plus cher qu’un photographe qui lui ne déclare pas la TVA)

ou bien si j’accepte de gagner 10% à 20% de moins car je pense les récupérer sur mes achats… - Ne perds pas trop de temps à faire mes déclarations…

—

- 5,5% vente de photographies originales

prises par l’artiste, tirées par lui ou sous son contrôle, signées et numérotées dans la limite de trente exemplaires, tous formats et supports confondus, et dont l’auteur est vivant. - 10% pour la cession de droits

La cession proprement dite et tous les frais annexes (frais de mise en oeuvre, honoraires de prise de vue, travail de retouche effectué par l’auteur, frais techniques.) L’ensemble de l’opération est considéré fiscalement comme une prestation de service. - 20% pour les autres casVentes de reportage ou de journées sans évoquer la notion de droits de reproduction (ce qui est à proscrire!) ou vente de tirages non numérotés et signés, ou dépassant la limite de 30 exemplaires, et ne répondant pas aux critères indiqués.

—

Liens:

Bonjour,

Je me permets de vous contacter car je souhaiterais lancer ma micro-entreprise (auto-entrepreneur) et je voudrais savoir si ce statut est bien adapté à ce que je souhaite faire. Je suis actuellement salarié et cette activité viendra donc en complément.

Je fais des photos de paysage (essentiellement urbain) que je poste sur instagram et facebook, j’ai régulièrement des demandes pour savoir si je vends mes photos voilà pourquoi je voudais lancer ma micro entreprise. Je vendrai mes photos sur internet essentiellement.

Auriez-vous des conseils à me donner, pensez-vous que ce statut est bien adapté ? Quel organisme pourrait m’aider dans mon projet ? Devrais-je dépendre de l’AGESSA en tant qu’auteur photographe ?

Avec le statut d’auteur photographe, on ne peut tirer et vendre que 30 exemplaires de chaque photo ?

Si je souhaite vendre des photos sans restriction de nombre, je ne peux pas être auteur photographe mais passer sous le régime auto-entrepreneur ?

Si vous souhaitez voir quel type de photos je fais, rendez-vous sur Instagram ou Facebook, je poste mes photos sous le pseudo « Alexpressionantes ».

Merci par avance pour votre réponse,

Bonjour Alex,

Je ne vois votre message que maintenant, je n’en n’avais pas été notifié…

Du fait de vendre vos photographies en tant qu’oeuvres de photographe j’aurai tendance à dire que cela correspond à un statut « Artiste ».

En effet ce statut est spécifiques aux photographies vouées à êtres « diffusées » ou encore « vendues comme oeuvre d’art ». C’est pourquoi les tirages doivent se limiter à 30 exemplaires.

Il me semble cependant qu’il est possible de vendre plus d’exemplaires mais que dans cette condition le taux de TVA applicable n’est plus préférentiel et doit être compter au taux de 20% (ou taux maximum en cours).

L’UPP-A (Union des Photographes Professionnels Artistes) traite (un peu mal) ce point ici, répondant que notre cas « ne répond pas aux critères ».

Le blog droit-et-photographie.com traite mieux ce point donnant la même réponse que moi.

Le statut d’artiste auteur (AA) a donc l’air de mieux correspondre à ce type de vente et offre à priori certains avantages (fiscaux) par rapport au statut d’autoentrepreneur peux spécifique. Cependant le statut d’AA est un peu capricieux en formalités avec sa notion d’Assujetissement précédent l’Affiliation (il faut justifier d’une assiette fiscale supérieure à 8784€ en 2017 par exemple). Je vous laisse vous renseigner ici.

Bravo pour vos photos, j’ai commencé à vous suivre sur instagram.

Deuxième question d’Alex B à propos de la TVA lorsqu’on a choisi l’option fiscale:

BNC Franchise de TVA

»

Bonjour Nicolas,

Merci pour votre réponse et de me suivre sur Instagram !

J’ai en effet choisi le satut d’auteur photographe qui me semble adapté à ce que je veux faire, j’ai d’ailleurs obtenu mon N° SIRET il y a quelques jours.

J’aurais d’autres questions à vous poser, en espérant que vous puissiez me réponde. J’ai déjà posé ces questions à l’AGESSA qui n’a pas su me répondre, j’attends un retour du service des impôts (je leur ai envoyé un mail il y a 2 semaines…).

Au niveau fiscal j’ai choisi le régime BNC et la franchise en base de TVA et je voudrais être sur d’avoir bien compris comment facturer mes potentiels clients (essentiellement des particuliers). Apparemment avec la franchise en base je ne facture pas de TVA ni ne récupère de TVA sur mes achats (en lien avec l’activité de photographe). Cela veut donc dire qu’aucune notion de TVA ne doit apparaître sur mes factures ? Que je ne l’a facture pas ?

Par exemple, si je souhaite vendre une photo 100€ (limité à 30 exemplaires donc normalement TVA à 5.5%), sur ma facture le prix sera donc de 100 € et non 105.5 € ?

Si vous aviez un modèle de facture se serait super !

Je voudrais faire les choses dans les règles !

En espérant que vous puissiez me répondre et ne pas trop abuser de votre temps.

Merci encore.

«

Bonjour Alexandre,

Bravo pour ce pas en avant ;) Difficile de bien se repérer dans ces statuts et options fiscales (je réalise un article visant à en simplifier la compréhension sur un autre blog)

J’ai pour ma part choisi l’option fiscale d’assujettissement à la TVA avec déclaration trimestrielle.

En effet avec le statut d’auteur le calcul est que je peux récupérer la TVA à 20% sur mes achats matériels alors que je facture le plus souvent de la TVA à 10% sur la cession de droits et 5,5% sur la vente d’oeuvres numérotées (20% dans tout autre cas).

D’autre part cela me pénalise pour vendre à des particuliers comme mentionné dans l’article. Du coup si vous vendez surtout à des particuliers, s’affranchir de la TVA semble être une bonne idée !

Comme mentionné dans cet article a propos de conditions générales de ventes, mon modèle de facture actuel repose sur les factures types fournies par le connu Joëlle Verbrugge sur cette page de son blog droit-et-photographie.com (ne pas oublié de remettre à jour les taux des cotisations selon les valeurs en vigueur en 2018).

La formulation dans la facture pour les auteurs francs de TVA y est:

« TVA non applicable – Photographe non assujetti – Art. 293bis du CGI »

Donc, pour terminer de répondre à votre question, si vous êtes franc de TVA, ajoutez cette mention à votre facture ( pour répondre aux éventuelles interrogations du client) et n’y appliquez aucune TVA !

Si vous souhaitez vendre une impression photographique 100€, il faudra y ajouter vos frais de production et le prix de vos cotisations Auteur AGESSA. Cela augmentera le montant total d’autant.

Si vous souhaitez faire payer à votre client 100€, alors comprenez déjà ces montant dans votre tarif et votre marge sera réduite d’autant.

Cela parait bête mais quant on a en tête que l’on facture 100€ on pense gagner 100€, ce qui n’est pas du tout le cas.

J’espère avoir répondu à votre question,

A bientôt,

Nicolas

Bonjour,

Merci pour cet article très intéressant qui explique bien toutes les possibilités et les avantages/inconvénients de chaque solution.

J’avoue ne pas être encore complètement décidée…Peut-être pourrez-vous m’aider à finaliser mon choix ;-)

J’ai décidé tout récemment de me jeter à l’eau et une première exposition va voir le jour prochainement…

Actuellement je suis en micro-entreprise en création de site internet et photographie d’illustration. Mais avec les expos qui arrivent, j’ai décidé de devenir aussi auteur pour vendre mes photos en tirage limité, signés et sur papier d’art. La grosse question concerne donc le régime fiscal et la tva.

La possibilité de récupérer sur les achats peut être intéressante mais je me pose aussi la question de la comptabilité : avec la tva, il faut être en régime contrôlé direct, faut-il obligatoirement faire appel à un expert comptable ? Je comprends qu’il faut un livre dépenses et recettes mais le livre des immobilisations et amortissements…Est-ce compliqué à gérer au quotidien ?

Merci de votre réponse !

Bonne journée

Bonjour Florence,

Comme mentionné dans nos autres échanges, la réponse peut être longue.

Un Artiste comme un Auto-Entrepreneur n’est pas obligé de faire appel à un Expert Comptable ni d’utiliser un logiciel comptable.

(Lire cet article sur l’obligation qui était prévue: https://www.compta-facile.com/le-logiciel-de-comptabilite-est-il-obligatoire/)

Choisir d’être aux Frais Réels et non en demande cependant de tenir une comptabilité permettant un contrôle fiscal.

Alors que le Régime spécial des micro-entreprises applique un taux de charges forfaitaires de 34%, une inscription aux Frais Réels vous demande de faire un récapitulatif de vos charges et justificatifs en permettant le contrôle.

En optant pour une déclaration de TVA (vous pouvez choisir de la faire trimestriellement), vous devrez tous les 3 mois remplir un formulaire sur sur le site du gouvernement (pour faire la déclaration avant le 19 du 4ème mois). C’est un exercice auquel je me livre donc (trop) régulièrement: retrouver mes preuves d’achats, vérifier la correspondance avec mes lignes de compte, retrouver les preuves d’achat payées en Cash, scanner ces preuves, vérifiées quelles factures on bien été payées à cette date…C’est laborieux.

Cependant je suis aujourd’hui personnellement accompagné par mon père, lui-même sensible à la question de la comptabilité. L’idée étant toujours que dan le cas d’un contrôle, on puisse prouver que toutes les charges déclarées concourent au développement de l’entreprise et son réelles.

J’ai donc payé de la TVA lors de mes achats en début d’activité que je récupère petit à petit lors de mes facturations. Je fais des Devis dont le montant HT correspond au budget du client Professionnel mais perd la TVA lorsque je travaille avec des associations. J’amortis mon matériel chaque année et déduit ces charges de mon résultat. Je n’ai pas fait le calcul aujourd’hui de voir si mes charges sont supérieures à 34%..je ne pense pas.

Bonjour

Merci pour tous ces renseignements, c’est tellement plus clair.

Conseillez-vous de faire la demande de statut directement en ligne ou est-ce préférable par courrier postal via le formulaire papier P06 (qui à mon sens est plus complet…) ?

Autre question, le statut de photographe auto entrepreneur est-il cumulable lorsqu’on est fonctionnaire à temps plein de la fonction publique ? Faut-il un accord de la DRH ou pas dans le cas d’une activité très occasionnelle ?

Merci ;) Vous aider me fait plaisir.

A me relire je pourrais faire encore plus clair aujourd’hui, mais encore me faut-il trouver le temps…

Pour la demande de statut, je n’ai eu aucun soucis en la faisant en ligne. Ca a été très rapide.

Je n’ai pas d’exemple de personne l’ayant fait par voie postale pour comparer.

D’autre part, je ne saurai pas vous aiguiller quant à votre profession. Cela doit être mentionné dans la définition du statut de fonctionnaire. Vous pouvez certainement trouver des voies de réponses sur internet. Je ne pense pas que votre DRH ait quoi que ce soit à décider par elle-même sur ce point, mais elle peut peut-être vous fournir des informations.

A bientôt,

Nicolas

Bonjour

Merci pour toutes ces informations, lorsque l’on débute c’est d’une grande aide.

J’ai commencé mon activité d’auteur photographe en juillet, j’ai mon code APE, mon SIRET, je suis au régime BNC TVA au réel (ce qui semble le plus intéressant comme j’ai pu le lire sur qq site dont le votre). Je dois remplir ma première déclaration de TVA sous peu et je pose qq questions. D’une part, n’ayant eu pour l’instant que des frais (pour préparer 2 expositions), ai-je quelque chose à déclarer aux impôts ? Et comment je fais pour récupérer la TVA de mes achats ? (est ce que cela se fait annuellement ?)

Merci par avance de votre réponse.

Serge

Bonjour Serge,

Merci pour toutes ces données sur votre statut me permettant effectivement de répondre;)

La déclaration de TVA demande effectivement de bien tenir ses comptes et c’est une partie manquante à mon article pour le moment… car c’est un poste de temps à prendre en compte.

Pour ce qui est du fonctionnement et de votre question:

La déclaration de TVA se fait tous les Trimestres au plus tard le 19 du premier mois du trimestre suivant (19 avril pour e 1er trimestre) et ce même si on n’a pas facturé.

Aux Impôts, lors de votre déclaration de résultat annuel vous pourrez faire état de votre déficit.

La TVA payée au titres de vos achats vous est effectivement due par l’Etat. Cela dit, d’après mon comptable, il est préférable de ne pas demander de remboursement et de la laisser s’équilibrer avec les encaissements de TVA que vous ferez au titre de vos premières factures.

Si toutefois vous souhaitez la demander, cela doit pouvoir se faire lors de la déclaration de TVA. Il semblerait d’après lui qu’il y ait un seuil de remboursement direct (700€ à vérifier). C’est à dire, si l’Etat vous doit 705€ de TVA, vous pourrez en demander le remboursement trimestriel, s’il vous doit 695€ vous ne pourrez prétendre qu’à un remboursement annuel.

Je peux cependant confirmer que lorsque j’ai déclaré un résultat positif en TVA pour mes 2 derniers trimestres, l’Etat à effectué le prélèvement sur mon compte dans les 2 semaines suivant le 19.

Nous ne sommes donc pas sur un pied d’égalité, mais bon…

N’hésitez pas à me faire part de votre expérience,

Cordialement,

Nicolas Kaplan

Merci beaucoup, je progresse ! :)

Bonjour

Tout d abord merci pour cet article vraiment enrichissant !

Je suis photographe amateur et depuis un an et demi j ai deux expo à mon actif ( je n aurais jamais cru lol ) j ai offert des clichés mais un particulier vient me voir au terme de l expo et souhaite acheter une photo … euhhh panique lol

J ai fait une formation mais on me parle de micro entreprise… pas d auteur ou art … donc même si je vend mes photos sous micro entreprise à maxi 30 exemplaires signées etc je n ai pas le droit ? Je suis un peu perdue …

a ce jour c est assez exceptionnel mais qui sait …

merci d avance

Bonjour Séverine,

Désolé pour a réponse tardive, je n’avais pas vu votre message…

De mon point de vue et expérience,

à titre exceptionnel, vous pouvez vendre une photographie comme vous le souhaitez et devrez reporter le montant touché dans votre déclaration d’impot rubrique BNC.

à titre répété ou professionnel vous pouvez soit vous enregistrer auprès de la Maison d’Artisanat (via le site guichet-entreprise.fr) et créer une Micro-entreprise (micro-entrepreneur), soit vous enregistrer comme Photographe auteur/artiste via le site http://www.cfe.urssaf.fr

J’espère que cela répond à votre question ?

Bonjour Séverine,

Désolé pour a réponse tardive, je n’avais pas vu votre message…

De mon point de vue et expérience,

> à titre exceptionnel, vous pouvez vendre une photographie comme vous le souhaitez et devrez reporter le montant touché dans votre déclaration d’impot rubrique BNC.

> à titre répété ou professionnel vous pouvez

– soit vous enregistrer auprès de la Maison d’Artisanat (via le site guichet-entreprise.fr) et créer une Micro-entreprise (micro-entrepreneur), puis vendre une photo comme on vent une baguette de pain,

– soit vous enregistrer comme Photographe auteur/artiste via le site http://www.cfe.urssaf.fr et vendre un tirage d’art (sous réserve d’en vendre moins de 30)

J’espère que cela répond à votre question ?

Bonjour,

Merci pour cet article qui m’aide beaucoup dans mes démarches. J’ai une autoentreprise francaise en tant que photographe mais je suis actuellement en Finlande. Je souhaite aussi fournir des prestations de service et je souhaitais donc savoir si dans ma situation je suis obligé de m’assujettir à la TVA ou bien si il est possible de faire tout sans TVA sachant que mon CA est inférieur à 42600€

Si je dois payer la TVA sur mes actions en europe, et que je rentre en france, est il possible de repasser sur un régime non assujettis plus tard?

Merci beaucoup par avance :)

Pierre Louis

Bonjour Pierre Louis,

L’assujetissement à la TVA est une option en tant que photographe AUTEUR, et devient obligatoire lorsque le CA auteur ou auto-entrepreneur, dépasse un certains montant (certainement les 42600€ que tu mentionne), ou alors si tu montes une Société.

Dans le cas de prestations de services, le format de ton entreprise ne peut pas être AUTEUR car un auteur ne facture que des droits de diffusion ou tirages limités en nombre inférieur à 30.

Elle peut donc être une auto-entreprise (dite micro-entreprise aujourd’hui), ou une entreprise/société tout court.

Dans ton cas, tu ne devrais donc pas être appelé à payer de la TVA car tu es en auto-entreprise avec un CA limité, mais tu n’en facture pas non plus, et n’en récupère donc pas.

Une fois le choix fait d’assujettissement ou non, il n’est apparemment plus possible de revenir en arrière.

Note: s’assujettir à la TVA demande une comptabilité plus ardue, et de faire des déclarations trimestriellement…

Bonjour Pierre Louis,

L’assujetissement à la TVA est possible en tant que photographe AUTEUR, ou bien lorsque le CA auteur ou auto-entrepreneur, dépasse un certains montant (certainement les 42600€ que tu mentionne), ou alors si tu montes une Société.

Dans le cas de prestations de services, le format de ton entreprise ne peut pas être AUTEUR car un auteur ne facture que des droits de diffusion ou tirages limités en nombre inférieur à 30.

Elle peut donc être une auto-entreprise (dite micro-entreprise aujourd’hui), ou une entreprise/société tout court.

Dans ton cas, tu ne devrais donc pas être appelé à payer de la TVA, mais tu n’en facture pas non plus !

Une fois le choix fait d’assujettissement ou non, il n’est apparemment plus possible de revenir en arrière.

Note: s’assujettir à la TVA demande une comptabilité plus ardue, et de faire des déclarations trimestriellement…